La Chine est pour moi aujourd'hui le pays incontournable. J'y voyage environ 1 fois par an pour mon activité professionnelle, la première fois en 2014 et la dernière fois, c'était juste avant le début de la pandémie du COVID-19, en Septembre 2019...

Et chaque année, le changement me saute aux yeux. J'ai parfois du mal à reconnaitre des lieux sur lesquels je m'étais rendu 1 ou 2 ans plus tôt.

Prenez le train en Chine, et vous vous rendrez compte à quel point nous avons pris du retard. Plus personne aujourd'hui ne paye avec autre chose que son téléphone portable en Chine. Même le marchand ambulant dispose de son QR code pour être payé.

Aussi bien sûr une bonne façon de contrôler toute l'activité économique... Je retiendrais l'analyse faite par un collègue chinois : "nous ne sommes pas une démocratie certes, mais comment faire autrement pour développer un pays de 1,4 milliard d'habitants..." Lucide et pragmatique !

En tant qu'investisseur, il est évident que l'on ne peut pas faire l'impasse sur la Chine, probablement bientôt première puissance économique mondiale.

J'ai visité il y a donc 1 an et demi plusieurs sites industriels chimiques. Sur ce domaine d'activité, je ne connais pas d'équivalent en Europe. La sécurité est la priorité, le matériel installé est à la pointe de la technologie, (forcément, il s'agit bien souvent de sociétés qui ont moins de 10 ans...elles investissement directement sur ce qui se fait de mieux) et j'avais davantage l'impression de me balader à Central Park que sur des sites chimiques. Bien sûr, tous ne sont pas encore à ce niveau, mais l'évolution se fait à une vitesse que l'on aurait du mal à imaginer en Europe.

Rappelez vous le temps qui a été nécessaire aux chinois pour monter un hôpital à Wuhan en pleine crise du coronavirus, moins de 2 semaines...

Investir sur la Chine

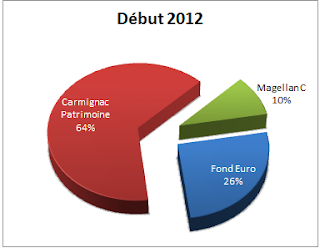

Ça fait donc un peu plus de 10 ans maintenant que j'ai commencé à diversifier une partie de mes investissements sur des marchés plus exotiques que notre CAC40, en particulier sur la Chine.

Evidemment je n'achète pas d'actions en directs de sociétés chinoises, très difficile en tant que petit actionnaire.

C'est donc un peu moins excitant que de choisir les entreprises françaises voir européennes qui composent le portefeuille d'actions de mon PEA par exemple.

J'utilise pour cela mes 2 assurances vies, Fortuneo Vie et Boursorama Vie